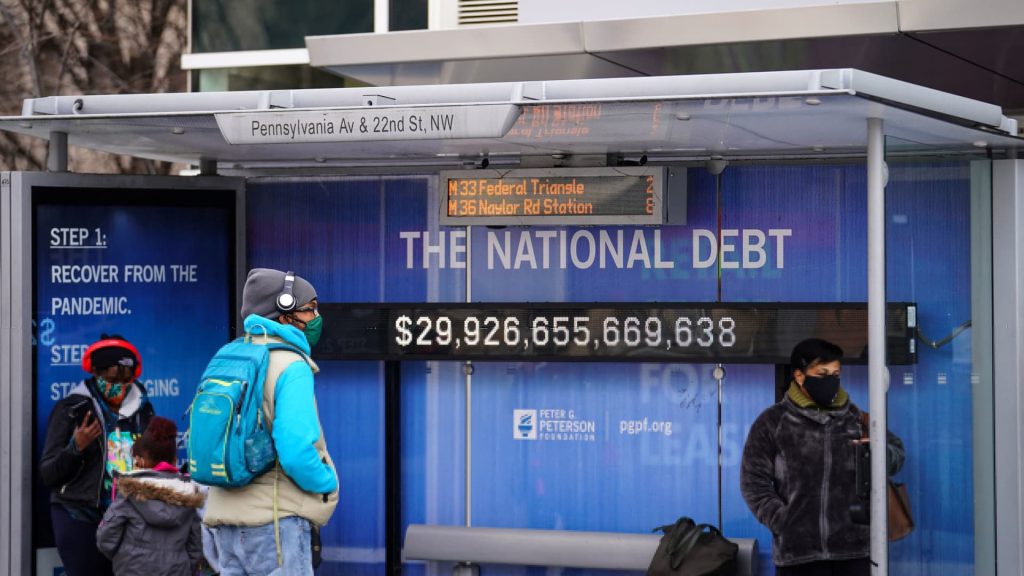

31 Ocak 2022’de Washington’daki koronavirüs (COVID-19) salgınının ortasında, koruyucu maske takan insanlar mevcut ulusal borcun görüntülendiği bir otobüs durağında bekliyorlar.

Sarah Selbiger | Reuters

LONDRA – Yeni bir rapora göre, küresel ülke borcunun %9.5 artarak 2022’de 71.6 trilyon $’a ulaşması bekleniyor, yeni borçlanmanın da geniş ölçüde yüksek kalması bekleniyor.

İngiliz varlık yöneticisi Janus Henderson, Çarşamba günü yayınlanan ikinci yıllık Devlet Borç Endeksi’nde, küresel hükümet borcunda, esas olarak ABD, Japonya ve Çin tarafından yönlendirilen ancak ülkelerin büyük çoğunluğundan borçlanmayı artırması beklenen %9,5’lik bir artış öngörüyor.

Rapora göre, küresel hükümet borcu 2021’de %7,8 artışla 65,4 trilyon dolara yükselirken, değerlendirilen her ülke artan borçlanma görürken, rapora göre borç ödeme maliyetleri 1,01 trilyon dolara, yani sadece %1,6’lık bir etkin faiz oranına düştü.

Bununla birlikte, borç ödeme maliyetlerinin 2022’de önemli ölçüde artarak sabit kur bazında %14,5’e yükselerek 1,16 trilyon dolara ulaşması bekleniyor.

İngiltere, daha yüksek faiz oranları ve yüksek enflasyonun Birleşik Krallık kriterine bağlı büyük miktarlardaki borç üzerindeki etkisi ile İngiltere Merkez Bankası’nın niceliksel genişleme programının iptal edilmesiyle ilişkili maliyetler nedeniyle en büyük etkiyi hissedecek.

Bethany, “Salgın hükümet borçlanması üzerinde önemli bir etkiye sahip oldu – ve etkilerinin bir süre daha sürmesi bekleniyor. Ukrayna’da ortaya çıkan trajedi, Batılı hükümetler üzerinde artan fonları finanse etmek için daha fazla borçlanma baskısı yaratacaktır” dedi. savunma harcamaları.” Payne, Janus Henderson’ın küresel tahvil portföy yöneticisi.

Almanya savunma harcamalarını artırma sözü verdi Rusya’nın Ukrayna’yı işgalinden bu yana keskin bir politika değişikliğiyle GSYİH’nın %2’sinden fazlasına ve silahlı hizmetler için bir fona 100 milyar € (110 milyar $) tahsis edildi.

Standard & Poor’s’un Salı günü yayınlanan son küresel borçlanma raporuna göre, yeni devlet borçlanmasının 2022’de 10.4 trilyon dolara ulaşması bekleniyor, bu da COVID-19 pandemisinden önceki ortalamanın neredeyse üçte bir fazlası.

Standard & Poor’s kredi analisti Karen Vartapetov, “Yüksek borç yenileme ihtiyaçları ve ayrıca pandeminin, yüksek enflasyonun ve kutuplaşmış bir sosyal ve politik ortamın yarattığı maliye politikası normalleşmesine yönelik zorluklar nedeniyle borçlanmanın yüksek kalmasını bekliyoruz” dedi. .

Raporda, devam eden çatışmanın küresel makroekonomik yansımalarının devlet finansman ihtiyaçları üzerinde daha fazla yukarı yönlü baskıya yol açmasının beklendiği, parasal koşulların sıkılaştırılmasının ise devlet finansman maliyetlerini artıracağı vurgulandı.

Bu, şimdiye kadar büyümeyi yeniden canlandırmak ve faiz faturaları zaten yüksek olan döviz finansmanına bağımlılığı azaltmak için mücadele eden egemenler için başka bir sorun teşkil ediyor.

Standard & Poor’s, gelişmiş ekonomilerde borçlanma maliyetlerinin artmasının beklendiğini, ancak hükümetlere bütçe konsolidasyonu için zaman tanıyacak ve hükümetlere bütçelerini konsolide etmesi ve büyümeyi teşvik eden reformlara odaklanması için zaman tanıyacak bir seviyede kalması muhtemel olduğunu söyledi.

Yatırımcılar için fırsatlar

Merkez bankaları, zor durumdaki ekonomileri desteklemek için faiz oranlarını tarihi düşük seviyelere indirirken, pandeminin ilk iki yılında para politikası yakınsaması bir tema olarak ortaya çıktı.

Ancak Janus Henderson, ABD, Birleşik Krallık, Avrupa, Kanada ve Avustralya’daki merkez bankalarının enflasyonu kontrol altına almak için politika kontrollerini sıkılaştırmaya çalışırken Çin’in ekonomiyi canlandırma girişiminde bulunmaya devam etmesi nedeniyle, bu farklılığın artık ana tema olarak ortaya çıktığını kaydetti. daha uzlaşmacı bir politika duruşu

Payne, bu farklılığın özellikle iki lokasyona odaklanarak, piyasa koşullarına daha az duyarlı olan kısa vadeli tahvillerde yatırımcılara fırsatlar sunduğunu ileri sürdü.

“Birincisi, para politikasını gevşetmede aktif olarak yer alan Çin ve enerji, enflasyon sepetinin çok daha düşük bir bölümünü tükettiği ve politikasının Avrupa Merkez Bankası’na bağlı olduğu, ancak geciktiği için enflasyonist baskılardan daha fazla korunan İsviçre. ”dedi.

Janus Henderson ayrıca kısa vadeli tahvillerin günümüzde daha riskli uzun vadeli tahvillere kıyasla çekici göründüğüne inanıyor.

Payne, “Enflasyon ve faiz oranları yükselirken, özellikle tahvil değerlemeleri tarihsel standartlara göre nispeten yüksek olduğu için, sabit geliri bir varlık sınıfı olarak reddetmek kolaydır.” Dedi.

“Ancak diğer birçok varlık sınıfı daha yüksek değerlemeye sahip ve devlet tahvilleri için yatırımcı ağırlıkları nispeten düşük, bu nedenle çeşitlendirmede fayda var.”

Dahası, piyasaların genellikle daha yüksek enflasyon beklentileriyle fiyatlandığını, bu nedenle bugün satın alınan tahvillerin birkaç ay öncesine göre daha yüksek getirilerden yararlandığını savundu.

Düzeltme: Bu haberin başlığı, doğru sayıda küresel hükümet borcu ile güncellendi.

“Analist. Tutkulu zombi gurusu. Twitter uygulayıcısı. İnternet fanatiği. Dost pastırma hayranı.”

More Stories

Amazon hisseleri kazançların ardından yükselişe geçti

ABD hisse senetleri Fed ve Amazon odaklı 5 aylık kazanç serisini sonlandıracak

Samsung hisseleri: Teknoloji şirketinin kârında büyük bir artış olduğunu bildirmesinin ardından hisseler yükseldi