FOX Business’tan Sherrill Casson, Çarşamba günü yayınlanan ve enflasyonun şu anda 40 yılın en yüksek seviyesinde olduğunu ortaya koyan Haziran TÜFE’sini bildirdi.

New York Menkul Kıymetler Borsası baş stratejisti Michael Ringing, Çarşamba günü piyasaların daha önce açıklanan manşet enflasyon rakamlarına “iyi hazırlanmış” olduğunu savundu, ancak verilerin “kötü” olduğunu vurguladı.

Fox News Digital ile konuşan Reinking, 40 yılın en yüksek seviyesindeki son enflasyon verilerinin Türkiye için ne anlama geldiğini de kaydetti. Fed’in Sonraki Hareketleri Merkez bankası yetkilileri ise yükselen enflasyonu sakinleştirmeye çalışıyor.

Çarşamba sabahı, Çalışma Bakanlığı, benzin, bakkaliye ve kiralar da dahil olmak üzere günlük malların fiyatlarının geniş bir ölçüsü olan Tüketici Fiyat Endeksi’nin Haziran ayında bir yıl öncesine göre %9.1 arttığını söyledi. Fiyatlar Mayıs ayında bir aylık dönemde %1.3 arttı. Her iki rakam da %8,8’lik ana rakamın oldukça üzerindeydi ve Refinitiv’deki ekonomistler aylık %1’lik kazançlar tahmin ediyorlardı.

New York Menkul Kıymetler Borsası, Çalışma Bakanlığı’nın Haziran ayı enflasyon verilerini yayınladığı 13 Temmuz Çarşamba günü. (Fox İşletmesi/Talia Kaplan)

Veriler bir dosyaya işaret ediyor daha hızlı enflasyon oranı Aralık 1981’den beri.

Yara enflasyonu Haziran’da %9,1 artarak yeni 40 yıla beklenenden fazla hız verdi

Fox News Digital’e konuşan Reinking, o sırada zirveye ulaştığını söylediği gazın Haziran ayı ortasındaki fiyatına atıfta bulunarak, “Piyasaların manşet rakamın beklenenden çok daha sıcak olması için iyi hazırlanmış olduğunu düşünüyorum.”

Geçen ay benzin fiyatlarında artış gördük” dedi.

Geçen ay, gaz fiyatları galon başına 5 doları aşan ulusal ortalama ile rekor seviyelere ulaştı.

AAA’ya göre, Çarşamba günü, bir galon gaz için ulusal ortalama 4,63 dolardı ve bir önceki aya göre yaklaşık 40 sent daha azdı.

Reinking, gıda ve enerjinin en değişken ölçümlerini hariç tutan sözde çekirdek fiyat verilerinin biraz sürpriz sağladığını savundu.

Çalışma Bakanlığı, çekirdek fiyatların bir önceki yıla göre %5,9 arttığını söyledi. Çekirdek fiyatlar da bir önceki aya göre %0.7 arttı – Nisan ve Mayıs’takinden daha yüksek – çekirdek enflasyonist baskıların güçlü ve yaygın olduğunu gösteriyor.

Reinking, “Temel TÜFE, sorunun gerçekten yattığı yerdi çünkü bu verilerde herhangi bir yavaşlama görmedik” dedi. “Tüm farklı bileşenlere baktığınızda, perakendecilerden duyduklarımıza göre kullanılmış araba, araba, belki giyim fiyatlarında bir miktar gevşeme görmeyi umuyorduk ve bunların hiçbirini görmedik.”

Beklenenden daha kötü olan raporun Federal Rezerv üzerinde önemli etkileri olması bekleniyor ve oranları dizginlemek amacıyla bir dizi keskin faiz artırımına neden olması muhtemel. Politika yapıcılar, 1994’ten bu yana ilk kez geçen ay gösterge faiz oranını 75 baz puan artırdılar ve Temmuz ayında da benzer büyüklükte bir artışın masada olduğunu doğruladılar.

Reinking, enflasyonun Haziran ayında ekonomistlerin beklediğinden daha yüksek olmasıyla Wall Street’in Temmuz ayında 100 baz puanlık devasa bir artış olasılığını artırdığını savundu.

Piyasa analisti, Fed’in gaz pedalını bırakmadan önce enflasyon verilerini “birkaç ay için önemli ölçüde düşük” görmek istediğini belirttiğini belirtti.

Çarşamba günü yayınlanan verilerin “zamanı sıfırladığını” söyledi çünkü “yavaşlama” olmadığını ortaya çıkardı.

Yeniden düşünme, Wall Street’in “Fed’in Temmuz sonunda 75 baz puana daha gitmesini yaygın olarak beklerken” Çarşamba günkü verilerin potansiyel bir 100 baz puanlık artışa kapı açtığını savundu.

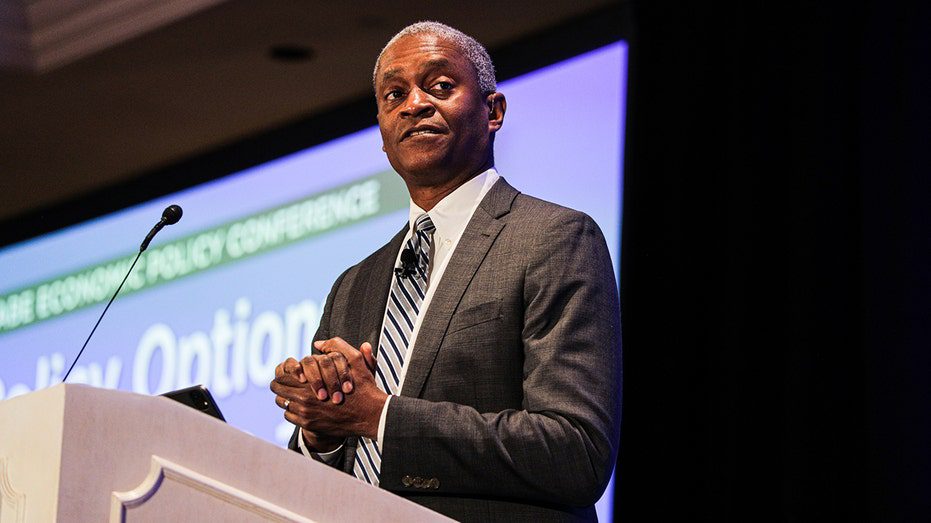

Atlanta Federal Rezerv Bankası Başkanı ve CEO’su Rafael Bostic, 21 Mart 2022 Pazartesi günü Washington, DC, ABD’deki Ulusal İşletme Ekonomisi Birliği (NABE) Ekonomi Politikası Konferansı sırasında konuşuyor. (Getty Images/Getty Images aracılığıyla Valerie Bleach/Bloomberg)

Çarşamba günü erken saatlerde Atlanta Fed Başkanı Rafael Bostic tarafından yapılan bir yoruma atıfta bulundu. “Her şey oyunda” Merkez bankasının bu ayın sonunda faiz oranlarını tam bir yüzde puanı artırma olasılığı sorulmuştur.

CME Group’un ticareti takip eden FedWatch aracına göre, trader’ların yaklaşık %38’i şu anda bu ayın sonunda 100 baz puanlık artış fırsatlarını fiyatlıyor.

Ancak Fed, tüketici talebini soğutmak ile ekonomiyi istemeden resesyona sürüklemeden enflasyonu %2 hedefine yaklaştırmak arasındaki çizgide yürürken tehlikeli bir konumda. Daha yüksek faiz oranları, tüketici ve işletme kredilerinde daha yüksek oranlar yaratma eğilimindedir ve bu da işverenleri harcamaları kısmaya zorlayarak ekonomiyi yavaşlatır.

Reinking, Fox News Digital’e, Fed’in zor kolay bir iniş yapmayı başarabileceğini düşünüp düşünmediği sorulduğunda, “İğneye iplik geçiriyor” dedi.

Summer Larry, enflasyonun ‘büyük ekonomik gerileme’ olmadan düşmeyeceği konusunda uyardı

“Bence bir olasılık var” dedi. “Ekonomik açıdan çok iyi bir yerden geliyoruz, özellikle dünyanın geri kalanı için… yani potansiyel var, ancak çok fazla baskı olacak.”

Reinking ayrıca, özellikle “emtia piyasalarının son birkaç ayda ne yaptığına” bakıldığında, Çarşamba günkü verilerin “en yüksek enflasyon” olma “olasılığının” olduğunu kaydetti.

Ayrıca, yatırımcıların “piyasalar bu gelgit ve ekonomik veri akışı ve Fed’in ileriye dönük politika yolu ile uğraştığı için önemli miktarda oynaklık görmeye devam edecekleri” konusunda uyardı.

Hennion & Walsh Varlık Yönetimi Başkanı ve CIO Kevin Mahn, “The Claman Countdown”da Wall Street’in dalgalı gününü analiz ediyor.

Ringing, ABD’nin “açık bir ekonomik yavaşlama yaşadığını” kaydetti.

“Buradan sonraki en büyük soru, bu yavaşlamanın ne kadar derin ve ne kadar süreceği ve enflasyon ve Federal Rezerv’in enflasyona tepkisi, bu uzamanın ne kadar süreceği konusunda büyük rol oynayacaktır.”

Yeniden düşünmek, şu anda piyasalarda “büyük bir endişe” olduğuna inanılan şeyi de ortaya çıkardı.

“Piyasalardaki endişe, Fed’in enflasyon verilerine yeterince erken yanıt vermeyerek başlangıçtaki politika hatasını büyüteceği ve ardından zaten yavaşlayan bir ekonomide şimdi sıkılaşmak ve böylece bunu büyüterek daha da büyük bir yavaşlama yaratmak zorunda kalacağı yönünde.” açıkladı.

Odeon Capital Group’taki finansal strateji uzmanı, “Claman Countdown”da Wall Street finans devlerinin ikinci çeyrek kazançlarını inceliyor.

İkinci çeyrek kazanç sezonu JPMorgan Chase, Morgan Stanley, First Republic Bank, Cintas ve Conagra Brands ile başlarken Fox News Digital ile konuştu.

Malililerin “bütünsel bir bakış açısıyla neler olup bittiğini anlamak için çok iyi bir yerde oturduklarını” savundu.

“Bence bu çeyrekte göreceğimiz en büyük anahtarlardan biri, bankaların gelecekte kredi zararları için karşılıkları ve rezervleri gerçekten artırmaya başlayıp başlamayacağıdır” diye ekledi.

Reinking, “Yavaşlama beklediğimizden, geçen yıl gördüğümüz yedek akışın yörüngesini tersine çeviriyoruz,” diye devam etti Reinking. “Artık onlar [banks] Daha zorlu bir kredi ortamına hazırlanmak için bu rezervleri yeniden oluşturmaya başlamanız gerekecek.”

FOX işinizi hareket halindeyken buraya tıklayarak alın

Daha genel bir notta, Reinking, yönetim ekipleri rehberliği kesmeye başlarsa ve “piyasa bu rehberliğin biraz daha muhafazakar olmasıyla rahatlayabilirse, kısa vadede burada işleri istikrara kavuşturmaya yardımcı olabilir” diye savundu.

FOX Business’tan Megan Heaney ve Brick Dumas bu rapora katkıda bulundu.

“Analist. Tutkulu zombi gurusu. Twitter uygulayıcısı. İnternet fanatiği. Dost pastırma hayranı.”

More Stories

Steward Health Care, Carney ve Nashoba Valley hastanelerini kapattı

Alphabet’in (GOOG) hisseleri güçlü kazanç raporuyla yükseldi

Elon Musk: Trump’ın başkanlığı Tesla’nın rakiplerine zarar verebilir